Manter os registros contábil regular é obrigatória para toda entidade, de qualquer setor, com exceção do microempreendedor individual (MEI). Diante de uma legislação complexa e que sofre alterações a todo momento, a gestão contábil é essencial para que as companhias permaneçam em conformidade, evitando que deixem de recolher ou que recolham indevidamente seus tributos.

Destacamos aqui os 6 pontos que as empresas praticam e que são passiveis de fiscalização e autuação por parte do Fisco.

1 – Planejamento tributário errado

Muitas empresas que enfrentam dificuldades de caixa ainda optam por financiar suas operações sonegando tributos, postergando obrigações tributárias ou realizando planejamentos tributários que envolvem riscos elevados.

Ocorre que, nos dias de hoje, estas medidas não resolvem os problemas, principalmente diante de todo o arsenal montado pelo governo para fiscalizar. Ou seja, de um lado há empresários que insistem em gerir de forma amadora seus negócios, e do outro o Fisco, cada vez mais profissional e informatizado, preparado para autuar. É uma luta desigual, e não é difícil deduzir como esta história termina.

Estar em conformidade com as normas contábeis e fiscais é essencial para um crescimento sólido e seguro. Todo um planejamento pode ser jogado por terra com a chegada de uma autuação fiscal inesperada.

2 – Receitas não declaradas

Deixar de declarar receitas e não emitir documentos fiscais, ou não realizar a escrituração contábil ou fiscal das receitas auferidas por uma empresa, acarretando redução da base de cálculo dos tributos e, por consequência, redução do montante a ser recolhido.

Além disso, o Regulamento do Imposto sobre a Renda, dispõe que a indicação na escrituração de saldo credor de caixa, a falta de escrituração de pagamentos efetuados ou a manutenção no passivo de obrigações já pagas ou cuja exigibilidade não seja comprovada, são hipóteses de presunção de omissão de receita.

A omissão de receitas com o objetivo de reduzir a carga tributária é crime contra a ordem tributária e passível de processo de responsabilidade civil para com os autores previsto na Lei n.º 8.137 de 1990.

3 – Operações financeiras incompatíveis

O governo tem acesso às movimentações financeiras e aos dados de vendas por meio de cartões de crédito e débito. O “Hal” é um supercomputador do Banco Central que trabalha ininterruptamente, rastreando e monitorando as transações bancárias de todas as instituições financeiras no país.

Em apenas quatro dias de operação, ele criou cerca de 150 milhões de pastas, uma para cada correntista do país, atribuindo aos titulares e seus respectivos procuradores as operações realizadas por cada conta.

Isso significa que o Fisco consegue cruzar as receitas declaradas pelas empresas com os valores creditados em contas bancárias ou recebidos via cartão de crédito/débito, verificando se os recursos têm origem comprovada por meio de documentação hábil e idônea.

Além disso, as empresas entregam mensalmente uma lista enorme de obrigações fiscais que contém todas as informações das transações realizadas entre o comprador e o fornecedor.

4 – Inconsistências no Registro de Inventário

Inconsistências no inventário são um prato cheio para a fiscalização que, com base nas informações declaradas nos arquivos da EFD ICMS/IPI e nas notas fiscais eletrônicas de emissão própria e de terceiros, consegue realizar o levantamento quantitativo e financeiro das mercadorias movimentadas pela empresa no período.

Problemas relacionados ao fluxo de entradas e saídas de mercadorias, como omissões de entrada, omissões de saída, itens com saldo negativo ou divergências entre saldos declarados e saldos apurados, podem gerar penalidades altíssimas e afetar a saúde financeira da empresa.

5 – Erros na apuração dos tributos

A empresa deve ficar atenta quanto a sua escrituração fiscal, aos seus cadastros de clientes, fornecedores, produtos e insumos.

Apurar tributos é o processo de calcular e recolher corretamente todos os impostos, taxas e contribuições devidas, conforme o regime de tributação da organização – Lucro Real, Lucro Presumido ou Simples Nacional.

Ocorre que muitas empresas não se atentam para o NCM do seu produto ou do produto que estão comprando para comercializar e acabam fazendo a apuração do seu tributo de forma errada, com base em um NCM errado.

6 – Declarações acessórias inconsistentes

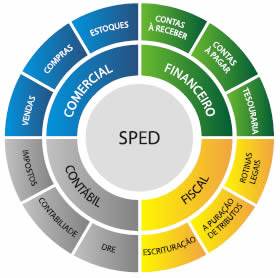

O Sistema Público de Escrituração Digital (SPED) é um projeto nacional que compartilha informações nos âmbitos federal, estadual e municipal, criando uma base de dados sem precedentes, que permite a análise e o cruzamento das informações contábeis e fiscais em tempo real.

Frente a tamanha exposição, qualquer erro cometido por uma empresa – seja intencional ou não – oferece o risco de autuações por parte das autoridades fiscais. O cuidado com as obrigações acessórias é fundamental, e só uma perfeita superposição de dados e de números pode dar a segurança de estar agindo com absoluta coerência.

Muitas empresas entregam suas obrigações sem movimento, somente para cumprir o prazo e depois querem retificar. Tal pratica tem chamado muito a atenção do Fisco e tem causado muitas preocupações e dores de cabeça para quem pratica.

As empresas que não se prepararem para isso poderão comprometer de maneira decisiva seus negócios – afinal, convivemos com uma enorme carga tributária, que impacta decisivamente no orçamento de qualquer organização.

Caso não tenha uma contabilidade voltada para o seu negócio, então você precisa revisar seus processos, pois uma falta de gestão eficiente compromente totalmente o seu resultado. Cuidado com os passivos ocultos.

Conte com a P2MC Consultoria Contábil para gerenciar sua contabilidade, de forma eficiente e transparente.

POR Maciel de Almeida Nascimento – CEO P2MC Consultoria Contábil e Confiance Facilities.